В 2022 году девелоперская активность на рынке коммерческой недвижимости Санкт-Петербурга снизится вдвое

По данным консалтинговой компании Nikoliers, в 2022 году объем ввода коммерческой недвижимости в Санкт-Петербурге может оказаться вдвое ниже запланированного. Однако, в отличие от предыдущих кризисных моментов, рынок коммерческой недвижимости не увидит значительной турбулентности.

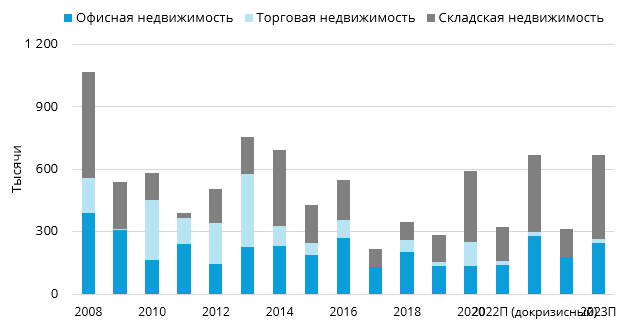

Санкт-Петербург, 2 июня 2022 г. По данным консалтинговой компании Nikoliers, в начале 2022 года девелоперы планировали ввести в эксплуатацию порядка 666 650 кв. м офисной, складской и торговой недвижимости. Показатель был бы вдвое выше результата 2021 года, когда было введено около 321 400 кв. м.

Однако экономическая неопределенность, удорожание стройматериалов и проектного финансирования значительно скорректировали планы девелоперов. По оценке Nikoliers, суммарный объем ввода по итогам 2022 года может составить порядка 311 000 кв. м офисных и складских площадей, что на 53% ниже запланированного.

«Замедление девелоперской активности – верный спутник любых кризисных моментов. Петербургский рынок коммерческой недвижимости видел это и в 2008-2009, и в 2014-2015, и в 2020-2021 годах. Однако, в отличие от предыдущих периодов, мы не ожидаем, что 2022 год приведет к значительной турбулентности на рынке: офисный и складской сегменты ощущают серьёзную нехватку свободных площадей, в то время как торговая недвижимость много лет назад вступила в зрелый этап своего развития, который не отличается существенным приростом площадей», − комментирует Андрей Косарев, генеральный директор Nikoliers в Санкт-Петербурге.

Офисная недвижимость

Nikoliers проанализировала состояние рынка ТОП-5 девелоперов спекулятивных бизнес-центров Петербурга (в выборку вошли 67 объектов, формирующих 25% спекулятивного предложения на рынке). По итогам апреля 2022 года, средний уровень вакантности в выбранных нами объектах составил 9,1%, увеличившись за месяц на 1,1 п.п. При этом ставки аренды в объектах пяти ключевых девелоперов не подверглись значительной коррекции по итогам апреля. В основном, девелоперы заняли выжидательную позицию, оценивая потенциальные объемы будущей вакантности на рынке. Так, средние запрашиваемые ставки аренды в классе А по итогам апреля составили 1 867 руб./кв. месяц (здесь и далее - без НДС), в классе В – 1 294 руб./кв. м/месяц (+1,7% за месяц).

Спрос на офисы формируют в большей степени компании из нефтегазовой сферы, государственных структур и сегмента российских ИТ. В частности, компании рассматривают возможность переезда в более качественные офисы с сохранением или оптимизацией текущего бюджета на аренду. За четыре месяца только один бизнес-центр был введен в эксплуатацию – БЦ на Обводном канале, 118 (GLA 5 015 кв. м.). До конца года ожидается завершение строительства еще около 170 000 кв. м.

Складская недвижимость

Рынок качественной складской недвижимости вошел в кризисный период в перегретом состоянии, и текущие события пока не находят негативного отражения на основных индикаторах рынка.

Так, за четыре месяца девелоперы ввели в эксплуатацию 45,7 тыс. кв. м качественной складской недвижимости. Уровень вакантности по-прежнему составляет менее 1% от общего объема рынка, «скрытая вакансия» за месяц выросла на 0,5 п.п. и достигла 3%, или 110 тыс. кв. м. На фоне высокого уровня заполненности складских площадей, запрашиваемые ставки аренды не снижаются. По состоянию на конец апреля, запрашиваемые ставки аренды в классе А составляют 6 350 руб./кв. м/год (без учета операционных расходов и НДС), в классе В – 5 860 руб. /кв. м/год (без учета операционных расходов и НДС).