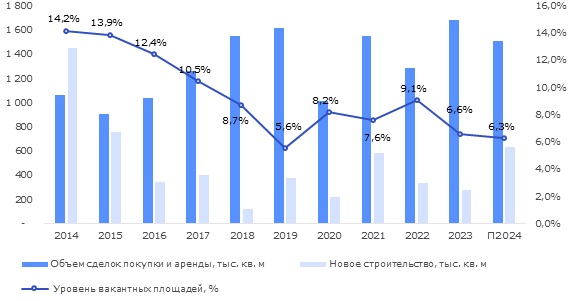

По данным международной консалтинговой компании Nikoliers, в 2023 году среднерыночный уровень вакантности на рынке качественной офисной недвижимости Москвы составил 6,6%. Рынок демонстрирует устойчивость к кризисным периодам, а высокий интерес со стороны пользователей офисных площадей поддерживает устойчивость рынка.

Москва, 26 февраля 2024 г. По итогам 2023 года доля свободных площадей на рынке качественной офисной недвижимости столицы достигла отметки 6,6%. Это самое низкое значение показателя за последние три года. Так, уровень вакантности в классе А за год уменьшился на 1,7 п.п. (до 11%), в классе В+/- индикатор сократился на 2,8 п.п. (до 5%).

Наиболее заметное снижение вакантности за год зафиксировано в самых востребованных премиум-локациях, в которых в 2022 году освободился ряд офисов. Арендаторы быстро адаптировались к новым условиям и воспользовались привлекательными возможностями для размещения сотрудников.

Крупнейшие сделки аренды и продажи в офисном сегменте в 2023 г.

Волна спроса на офисы вывела рынок к значениям допандемийного периода. По данным Nikoliers, объем спроса по итогам 2023 года вырос на 30% до 1,7 млн кв. м, что сопоставимо с объемом сделок в 2018, 2019 и 2021 годах, когда показатель был на максимальных уровнях. При этом, объем чистого поглощения[1] составил 679 тыс. кв. м на фоне сохранения высокого спроса и, как следствие, снижения уровня вакансии.

В кризисные периоды существенное влияние на спрос оказывают государственные компании. Аналогичный тренд наблюдался и в 2023 году, когда структуры с государственным участием приобрели существенный объем офисной недвижимости. В 2022 и 2023 годах государственные и некоммерческие организации сформировали 12% от общего объема спроса, хотя в 2020 и 2021 годах на них приходилось всего 2% и 3% соответственно.

В основном в структуре спроса по итогам 2023 года преобладали компании из сектора ИТ и телекоммуникаций (20%), сферы производства (15%), банки и финансовые компании (14%), а также организации, оказывающие профессиональные услуги (14%).

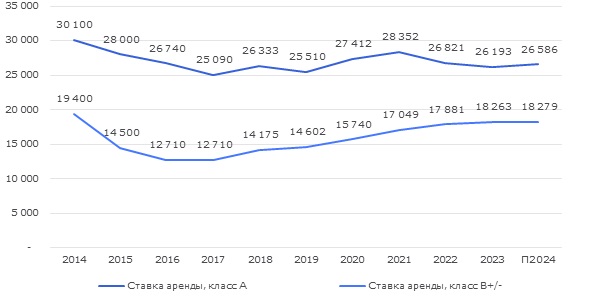

Активный интерес бизнеса к офисным площадям стимулировал рост ставок аренды. По состоянию на конец 2023 года среднерыночная ставка аренды увеличилась на 4% по отношению к итоговому значению прошлого года – до 22 065 руб./кв. м/год[2]. В классе А показатель составил 26 193 руб./кв. м/год (-2,3% год к году), в классе В+/- – 18 263 руб./кв. м/год (+2% год к году). На величину арендной ставки влияет как смещение фокуса на готовые арендные опции и изменение структуры предложения по мере вымывания высококачественных офисов, так и сохранение спроса на фоне сдержанного офисного строительства. Более динамичный рост стоимости наблюдается в районах с высоким спросом, в то время как в менее популярных локациях за пределами МКАД арендная ставка по-прежнему ниже среднерыночной.

По данным Nikoliers, в 2023 году было введено в эксплуатацию 279,6 тыс. кв. м качественных офисных площадей. Новое офисное строительство класса А сформировало 240,7 тыс. кв. м, на класс B+ приходится 14,6 тыс. кв. м в новых объектах. Еще порядка 24,3 тыс. кв. м были введены в эксплуатацию после реконструкции.

В четвертом квартале было введено шесть объектов: БЦ в «Нагатино Айленд», БЦ «Орбитал», БЦ «Геолог», БЦ Lucky, БЦ «D-Stantsiya», БЦ «Большая Тульская 19». Отметим, что объекты нового строительства выходят на рынок уже с высокой степенью заполненности. Так, в зданиях, завершённых в четвертом квартале, на момент ввода было свободно только порядка 11 тыс. кв. м.

В географическом распределении ввод новых площадей четвертого квартала, главным образом, расположен на территории за пределами Третьего транспортного кольца — это 70 тыс. кв. м, или 75,6%. В целом, наиболее крупный объем годового ввода сосредоточен в локации ЗИЛ (72 тыс. кв. м), в «Большом Сити» (46,4 тыс. кв. м), а также в субрынках: Ленинском (45,2 тыс. кв. м), Тульском (38,1 тыс. кв. м) и Сущевском (34,7 тыс. кв. м).

Всего рынок офисной недвижимости Москвы в 2023 году превысил 20 млн кв. м. При этом, экспонируемый объем предложения составляет 1,3 млн. кв. м, что является сравнительно низким значением в масштабах рынка.

Наибольший объем доступных к аренде площадей сосредоточен примерно в равных долях в кольцевой зоне между Третьим транспортным кольцом и МКАД (488 тыс. кв. м), между Садовым и Третьим транспортным кольцом (398 тыс. кв. м) и за пределами МКАД (338 тыс. кв. м). Преобладающий объем представлен классом B+/-, на который приходится 721 тыс. кв. м.

В структуре предложения в экспозиции доминируют блоки площадью до 150 кв. м, количество таких вариантов составляет около 35%. Офисы площадью от 500 до 1 000 кв. м формируют 28% предложения, а блоки от 1 000 до 2 000 кв. м насчитывают 16%.

В 2024 году девелоперы анонсировали к вводу порядка 848 тыс. кв. м. Однако, по прогнозам Nikoliers, итоговое значение может скорректироваться до уровня 636 тыс. кв. м, учитывая возможный перенос сроков ввода. Несмотря на то, что в 2024 г. объем ввода новых объектов более чем в 2 раза превысит этот показатель за 2023 г, предложение остается ограниченным - более половины заявленного объема продано, сдано в аренду или реализовано в формате BTS. Рынок объектов на продажу в 2024 г. продолжит свой рост, а объем предложений в аренду будет сокращаться. Наиболее востребованными остаются объекты класса А с хорошей отделкой либо с компенсационным пакетом арендодателя на ремонтные работы. По нашим прогнозам, в 2024 г. рынок будет испытывать дефицит крупных лотов на аренду (5000+ кв. м).

Основные индикаторы офисного рынка.

Динамика арендной ставки, руб./кв. м/год

«Рынок офисной недвижимости подтвердил свою резистентность к кризисам, показав высокий уровень деловой активности как со стороны девелоперов, так и со стороны пользователей офисных помещений. Спрос в 2023 г. показал рекордные значения, в 2024 г. мы ожидаем снижение темпов роста поглощения, ввиду реализованного отложенного спроса и ограниченного предложения. В текущей ситуации спрос формируется растущим российским бизнесом (ИТ-телеком, производство, банки, госсектор) и инвестиционной активностью – в условиях экономической турбулентности недвижимость остается привлекательным активом. Рост средневзвешенной ставки в объектах класса А и Б+ в пределах МКАД продолжится. Это связано как с «вымыванием» с рынка качественных недорогих объектов, так и повышением номинальных ставок на фоне высокого спроса и ограниченного предложения», - комментирует Виктория Гусева, директор департамента офисной недвижимости Nikoliers.

[1] Чистое поглощение – показатель изменения объема занятости офисных площадей в кв. м. Рассчитывается как разница занятых площадей на конец и начало рассматриваемого периода (календарный год).

[2] Здесь и далее: ставки аренды не включают операционные расходы, коммунальные платежи и НДС (20%).