Источник: ООО «Коллиерз Интернешнл»

Предложение

Геополитические и экономические события начала 2022 г. стали отправной точкой новой реальности для всех участников российского рынка коммерческой недвижимости. Рост курса валют в феврале-марте, удорожание стоимости кредитов, санкции, затрагивающие среди прочего и корпоративный сектор, а также международные логистические ограничения ставят бизнес

в ситуацию неопределенности. На конец марта сотни иностранных компаний из самых разных сфер бизнеса заявили об уходе с российского рынка, временной приостановке работы либо заморозке инвестиций в российские проекты.

Общий объем офисного предложения в Санкт-Петербурге насчитывает 3,82 млн кв. м. В I квартале на рынок вышел всего один бизнес-центр арендопригодной площадью 5 015 кв. м, располагающийся на Обводном канале, 118. Данный показатель является одним из самых низких значений прироста для первых кварталов последних нескольких лет.

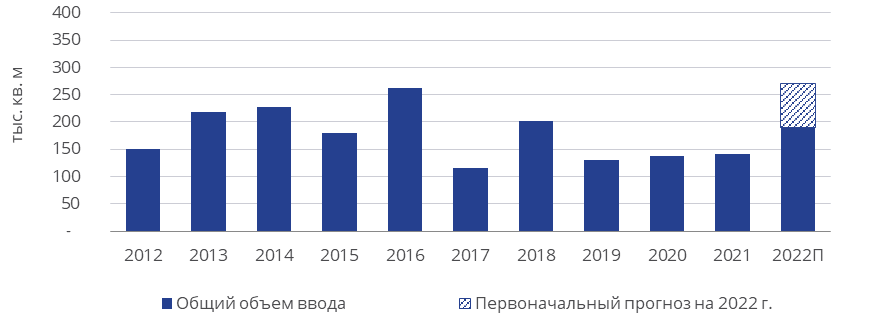

По данным на конец 2021 г. в текущем году к вводу в эксплуатацию ожидалось около 270 000 кв. м офисов, однако с учетом корректировок I квартала мы полагаем, что порядка 30–40% этого объема не будет достроено в срок.

Динамика прироста офисных площадей

Источник: ООО «Коллиерз Интернешнл»

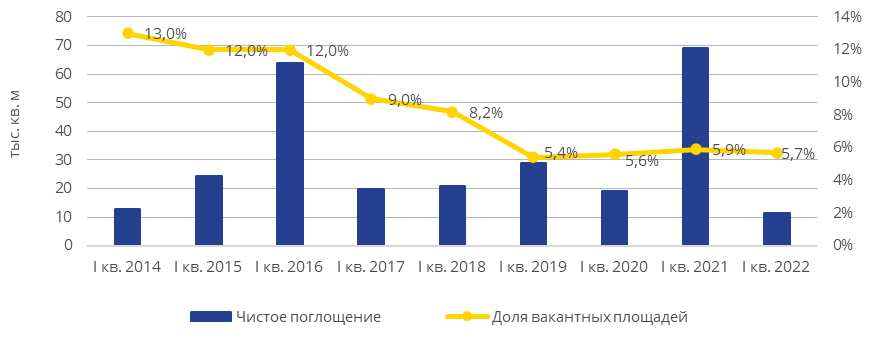

Спрос

В условиях текущей экономической неопределенности на рынке значительно сократилась активность арендаторов: многие компании отказались от планов по расширению своих офисов или аренде новых площадей. В результате по итогам I квартала 2022 г. суммарный объем чистого поглощения составил 11 500 кв. м, что является минимальным значением для первых трех месяцев года с 2014 г.

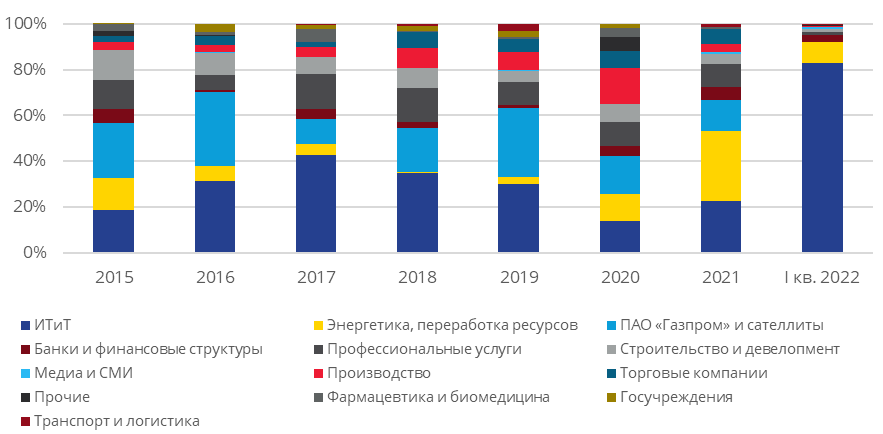

В структуре сделок первых трех месяцев доминирующую долю занял сегмент ИТиТ — 82% от общего объема, что обусловлено одной крупной сделкой, финализация которой пришлась на начало 2022 г. На втором месте с долей 9% расположился сегмент энергетики и переработки ресурсов.

Сегмент ИТиТ является одной из важнейших движущих сил офисного рынка Санкт-Петербурга, формируя около трети объема спроса на офисы за последние несколько лет. Текущая ситуация с приостановкой работы в России крупных ИТ-компаний и ряда компаний этого профиля, ориентированных на западные рынки, уникальна. В настоящий момент ряд компаний занимается релокацией сотрудников в другие страны, тем самым отказываясь от своих российских офисов. Другие передают бизнес в локальное управление российским командам, сохраняя штат сотрудников и текущие офисы. Учитывая сложившуюся на рынке турбулентность, в 2022 г. ожидается существенный спад активности арендаторов ИТ-профиля. По нашим оценкам, офисы ИТ-компаний, объявивших в феврале-марте 2022 г. о намерении свернуть бизнес в России (в частности, в Санкт-Петербурге), насчитывают порядка 80 000–100 000 кв. м. Таким образом, около 2-3% объема рынка офисов могут быть в ближайшие время освобождены.

Распределение сделок по профилю арендаторов

Источник: ООО «Коллиерз Интернешнл»

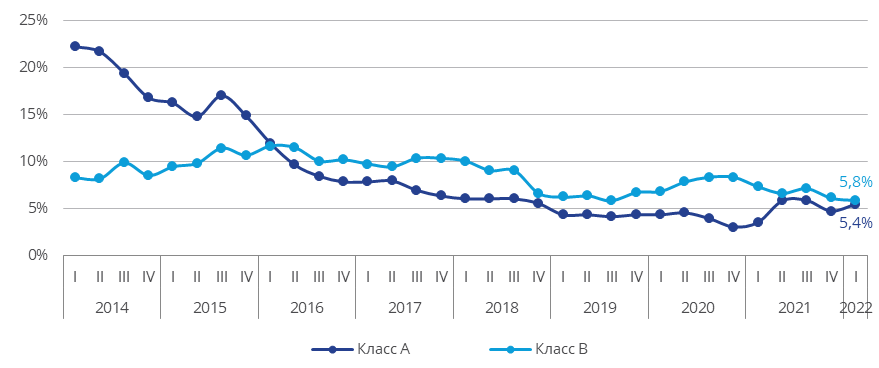

Уровень вакантности и ставки аренды

В I квартале уровень вакантности в целом по рынку составил 5,7%, что лишь на 0,1 п.п. выше, чем

в предыдущем квартале. В абсолютных цифрах объем свободных офисов насчитывает 217 600 кв. м. Однако по классам объектов наблюдались разные тренды: в бизнес-центрах класса А за три месяца доля вакантности увеличилась на 0,7 п.п., до 5,4%, а в классе B, напротив, снизилась до 5,8%, что на 0,2 п.п. ниже, чем в декабре 2021 г.

Прирост объема освободившихся офисов в начале года отмечается в большей мере в Центральном

и Василеостровском районах. Самое ощутимое снижение вакантности произошло в Адмиралтейском, Московском и Фрунзенском районах.

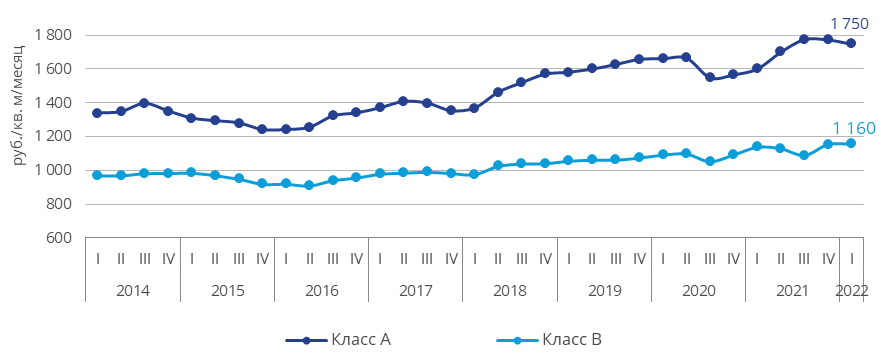

За январь — март ставки аренды в обоих классах бизнес-центров изменились незначительно. В классе А средняя запрашиваемая ставка составила 1 750 руб./кв. м/месяц, что на 1,4% ниже, чем в декабре 2021 г. В объектах класса B ставка находится на уровне 1 160 руб./кв. м/месяц (+ 0,4 п.п. к декабрю 2021 г.).

Динамика ставок аренды по классам*

Источник: ООО «Коллиерз Интернешнл»

*Ставки аренды включают ОРЕХ, не включают НДС.

Объем чистого поглощения и средняя доля свободных помещений, первые кварталы 2014–2022 гг.

Источник: ООО «Коллиерз Интернешнл»

Доля свободных помещений по классам

Источник: ООО «Коллиерз Интернешнл»

Тенденции и прогнозы

- Девелопмент и проектирование новых проектов будут отложены на фоне валютных скачков, высокой инфляции, перебоев с поставками различного оборудования и комплектующих для стройки и общего удорожания строительства. Кроме этого, заморозка или удлинение сроков ввода в эксплуатацию коснутся также проектов, не дошедших до высокой стадии готовности.

- За исключением сегмента ИТиТ, массового оттока арендаторов не ожидается. Большинство международных компаний объявило о сохранении локальных офисов и продолжении работы в России в статусе независимых компаний. Однако в целом арендаторы заняли выжидательную позицию до стабилизации экономической и геополитической ситуации, что негативно отразится на объемах спроса на офисы в 2022 г. На этом фоне вероятен рост доли свободных площадей к концу года до 8–10%.

- Ставки аренды, как и вакантность, к концу марта не подверглись существенным корректировкам, но, в случае дальнейшего высвобождения большого количества офисов, ставки ожидает стагнация с последующим снижением. При этом мы не ожидаем глубокого падения ставок — двузначная инфляция будет сдерживающим фактором.